Date: 24 novembre, 2022 - Blog

L’USD a fortement baissé au cours des derniers jours, après des chiffres de l’inflation pour octobre plus faibles qu’attendus. Les taux ont également baissé de 4,2% à 3,8%, les marchés ayant fortement réduit leurs attentes de taux terminal des Fed Funds.

La prime de risque énergétique intégrée à l’EUR s’estompe. Les pressions inflationnistes induites par la politique américaine se réduisent. La Chine a récemment annoncé un assouplissement de sa politique « Zero-Covid » ainsi qu’un plan en 16 points pour soutenir son secteur immobilier fragile. Cela ne devrait pas avoir d’impact immédiat sur l’activité économique, mais c’est un pas dans la bonne direction. Les risques d’un atterrissage brutal de l’économie se sont atténués. Le CNY s’est apprécié depuis son point bas des 52 dernières semaines. La nouvelle administration britannique donne la priorité à la crédibilité budgétaire, en réduisant la prime de risque politique et budgétaire.

L’amélioration des perspectives économiques en dehors des États-Unis se produit dans un contexte où l’USD est le plus surévalué depuis 2 décennies. Ainsi, la prime USD est en train de disparaître.

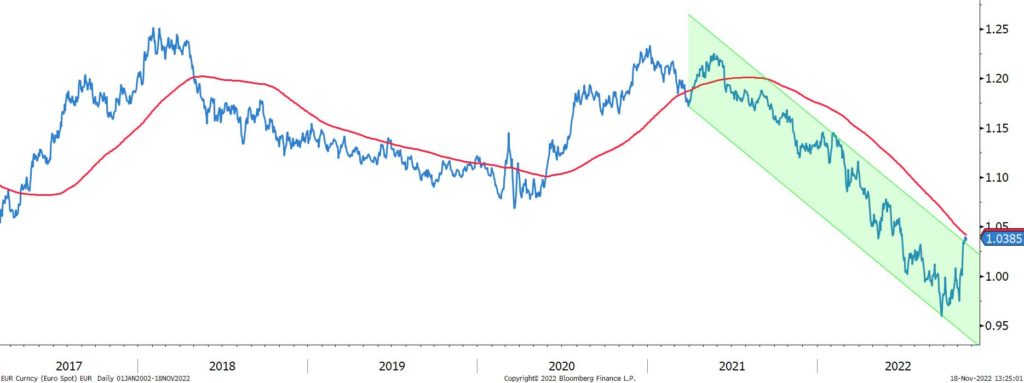

EUR/USD et sa moyenne mobile à 200 jours

L’EUR a enregistré un fort rebond depuis son plus bas niveau en 20 ans fin septembre, en hausse de près de 10%. Une grande partie de ce retournement peut s’expliquer par la pause perçue de la Fed, qui a non seulement réduit le différentiel de taux, mais a soutenu les actifs plus risqués, y compris l’EUR.

Alors qu’un ralentissement de l’économie mondiale et une contraction du commerce mondial et du secteur manufacturier ne créent pas un environnement qui devrait soutenir l’EUR, le double assouplissement (Covid et politique monétaire) en Chine sera très probablement un facteur net positif pour l’EUR en 2023.

Nous pensons que l’USD a atteint un sommet pour ce cycle. Sa prime exceptionnelle s’érode alors que nous approchons du pic restrictif de la Fed. Le rythme des hausses devrait ralentir en décembre avec une hausse de taux de 50bps au lieu de 75bps. En outre, la prime de valeur refuge attachée à l’USD a diminué en raison de l’atténuation des évolutions négatives dans le contexte macroéconomique. Le DXY ne devrait pas retester son plus haut.

- La fin d’année est toujours une période agitée. À court terme, le niveau technique et psychologique des 1,05 représente un obstacle majeur. Une consolidation à court terme de l’EUR/USD est attendue avant la poursuite du mouvement haussier

- La prochaine publication sur l’inflation et les prévisions du FOMC de décembre seront déterminantes