Date: 31 octobre, 2019 - Blog

Les obligations à haut rendement ont bien performé en termes absolus et relatifs cette année, grâce au revirement des grandes banques centrales. Les obligations HY ont surperformé les obligations Investment grade. Le spread entre les 2 étant proche des plus bas.

Malgré cette surperformance, les choses peuvent parfois mal se passer

Les événements récents ont rappelé qu’investir sur le HY n’est pas sans risque. Les défauts se sont principalement concentrés dans les secteurs de la vente au détail et de l’énergie. Les détaillants n’ont pas réussi à s’adapter à la concurrence en ligne et à l’environnement de faibles marges. De grands noms comme Debenhams, New Look ou Rallye ont fait faillite. Le secteur de l’énergie a été le secteur dominant, représentant plus de la moitié des défauts. Le principal étant PG&E. Le secteur de l’énergie a été le moins performant. Contrairement à l’ensemble de l’univers HY, les spreads du secteur de l’énergie se sont élargis, ce qui peut surprendre étant donné que le prix du pétrole est assez stable au-dessus du seuil de rentabilité pour de nombreux acteurs du secteur.

L’exposition à un seul actif, comme les sociétés pétrolières, peut être fatale. Les investisseurs obligataires doivent rester prudents. Heureusement, ces cas de défaut sont plus l’exception que la règle.

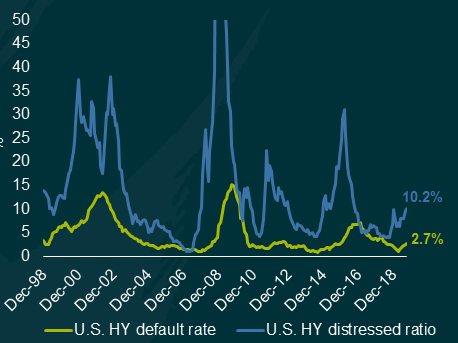

Globalement, en dehors de ces deux secteurs, les taux de défaut restent faibles

Cependant, certaines poches de stress se matérialisent. L’indice Fitch 50 donne un aperçu de la structure de la dette et des profils de crédit de 50 grands émetteurs US. Ses membres ont une dette totale de 500 milliards. Leur effet de levier médian est demeuré stable à 5,9 fois au cours de la dernière année. Cependant, la couverture des intérêts médians a fortement diminué, passant de 3,3 à 2,4. De plus, les downgrades ont été 5 fois plus nombreux que les upgrades.

En outre, le nombre d’obligations se négociant à des niveaux de stress, à savoir avec un spread supérieur à 1 000 points de base, est en hausse. Le nombre de ces obligations a augmenté de 63% au cours des 12 derniers mois. Cela tend à être un bon indicateur avancé des futurs défauts.

S&P anticipe une augmentation du taux de défaut pour les émetteurs HY à environ 2,8% d’ici mi-2020. Ce niveau est d’un point de pourcentage supérieur au taux actuel, ce qui constituerait un renversement de la tendance baissière observée depuis mi-2017. Néanmoins, cette prévision reste légèrement inférieure au taux de défaut moyen à long terme.

Selon S&P, dans un scénario optimiste, le taux de défaut serait stable, tandis que dans un scénario pessimiste, il augmenterait à 3,5%. Les perspectives négatives sont également à la hausse. Le marché se scinde de plus en plus en 2 catégories. Les émetteurs qui peuvent emprunter à moindre coût et tirer profit du contexte de taux bas, et ceux qui tombent en désaffection et qui sont exclus du marché.

L’annonce récente par la BCE du redémarrage de son programme d’achats a déjà drainé d’énormes quantités de capitaux dans la classe d’actifs. Ainsi, une approche plus prudente prévaut.

- Le taux de défaut devrait déjà légèrement progresser

- Le High Yield n’est pas à bannir, mais les investisseurs doivent être sélectifs