Date: 16 mai, 2022 - Blog

Démocratiser la finance. Ultime et évanescent changement de paradigme ?

Les changements de paradigme sont souvent annoncés (« cette fois-ci est différente ») mais, en réalité, moins souvent réalisés. C’est exactement le cas avec l’émergence d’un capitalisme populaire version 3.0, illustré notamment par les forums/blogs d’investissement sur les réseaux sociaux, comme Reddit. En 2020 et 2021, l’engouement populaire pour les marchés financiers était indéniable et colossal. Mais il s’est produit pendant la pandémie, une période où le confinement a alimenté son intérêt, notamment comme substitut aux paris sportifs en ligne. Il a été exacerbé par la distribution généreuse de chèques gouvernementaux.

Courbe d’apprentissage abrupte pour les nouvelles générations

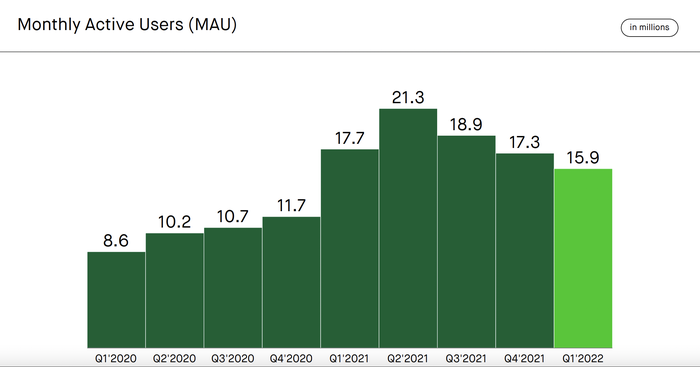

La plateforme Robinhood en est l’un des symboles. Objet de toutes les louanges pour avoir permis la « démocratisation du trading », elle a été très critiquée lors de certains épisodes boursiers difficiles. Son modèle économique (free trading) et ses liens (trop) étroits avec certains brokers (order flow / Citadel) font l’objet d’un long examen de la part des autorités de contrôle boursier, dont la SEC. D’autres obstacles ont surgi depuis. Le nombre d’utilisateurs de la « généreuse » plateforme a commencé à diminuer au moment où les premiers États (républicains) ont arrêté au – Q321 – l’arrosage des ménages / la distribution de chèques.

Robinhood perd sans cesse des utilisateurs mensuels…

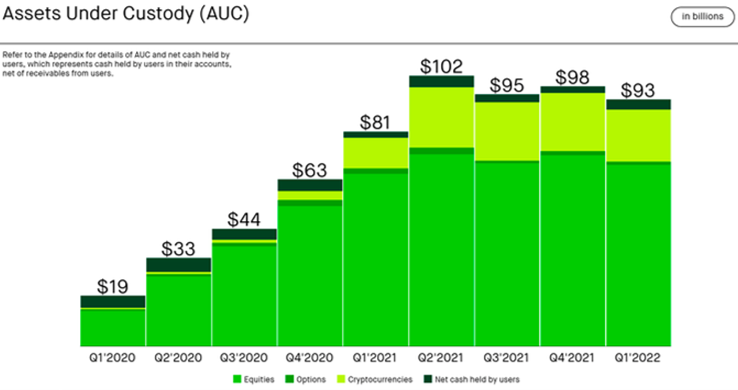

… et des actifs, malgré ses nouvelles activités de crypto-monnaie

Source : Robinhood

La plateforme, très flexible, a bien tenté d’étendre ses activités à l’espace de trading de cryptomonnaies. La croissance de ce segment a été indéniable en 2021 mais a marqué le pas dernièrement. Début avril, Robinhood a déployé des portefeuilles de cryptomonnaies pour les quelque deux millions de clients sur sa liste d’attente et est sur le point de terminer le déploiement complet pour tous les clients. Spectaculaire, sauf que… malheureusement le timing du déploiement de ces investissements pourrait s’avérer dramatique. En effet, l’effondrement récent des cryptoactifs/monnaies préfigure également un nouveau ralentissement du volume d’activité de Robinhood fin 2022.

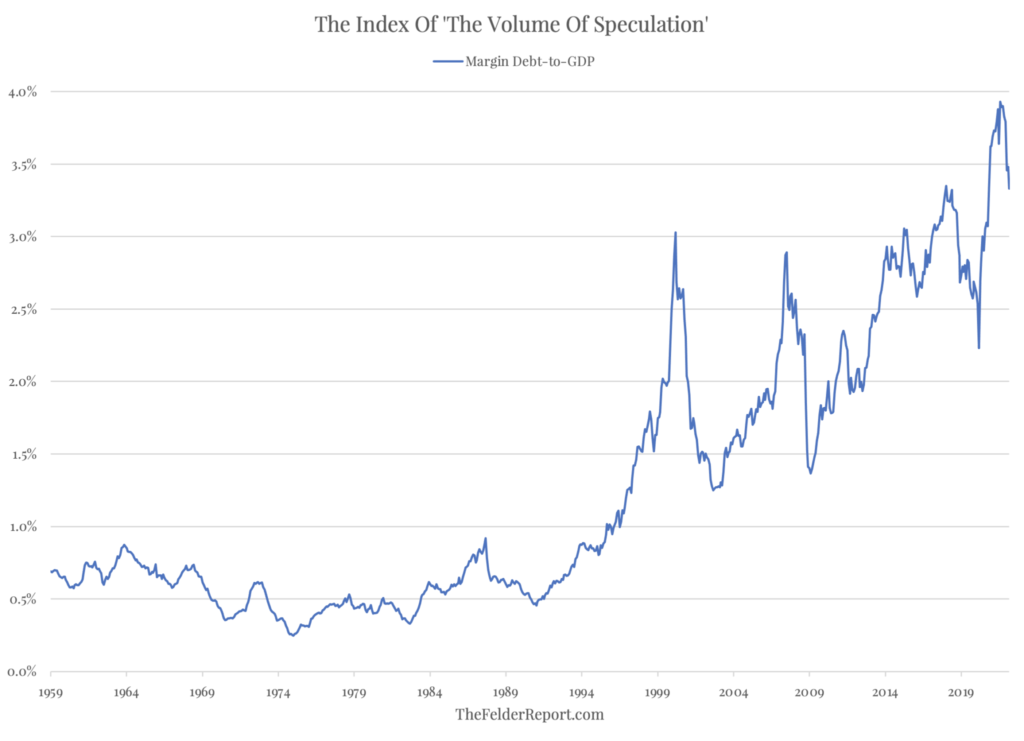

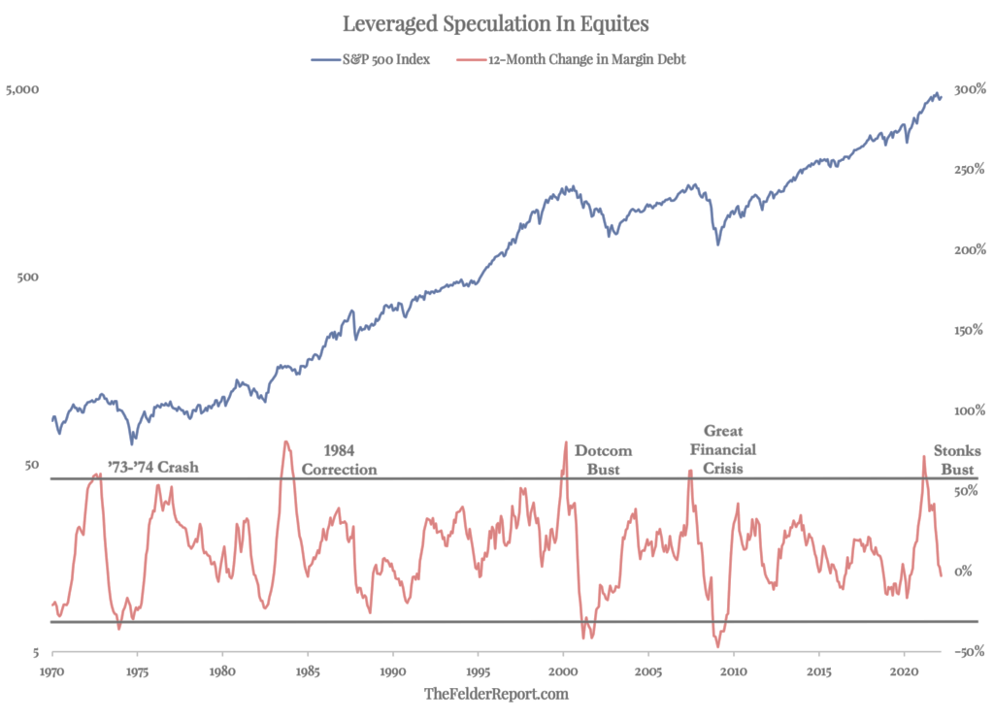

Baisse concomitante des opérations sur marges (traditionnelles)

Le volume des prêts des courtiers, par rapport au PIB, a atteint un niveau sans précédent à la fin de l’année dernière. C’est symptomatique d’une spéculation galopante.

Dans le passé, les pics de cet indicateur se sont produits juste avant des corrections très importantes du marché. Au cours des derniers mois, la hausse de la volatilité et la tendance corrective des actions ont entraîné une baisse significative de la dette marginale. Cela pourrait être une explication – parmi d’autres – de l’accélération de la baisse des actions. Les appels de marge obligent à vendre globalement, notamment les actifs les plus liquides, ce qui entraîne de nouveaux appels de marge lorsque des seuils spécifiques sont atteints. Si l’on se fie à l’histoire, le désendettement des investisseurs – essentiellement des particuliers – est bien avancé (voir la ligne rouge dans le graphique ci-dessous). Mais il n’est pas encore terminé.

Crypto-carnage – un accident qui devait se produire ?

Dans son rapport de stabilité – prémonitoire – publié au début du mois de mai, la Fed a signalé une détérioration des conditions de liquidité du marché. Ses avertissements étaient à la fois globaux / contextuels et spécifiques à la crypto-sphère :

« La guerre a déclenché d’importants mouvements de prix et des appels de marge sur le marché des matières premières et a mis en évidence un canal potentiel par lequel les grandes institutions financières pourraient être exposées à la contagion. «

« L’utilisation croissante des stablecoins pour des opérations à effet de levier sur d’autres cryptomonnaies peut amplifier la volatilité et accroître les risques de rachat¨ »

Les rumeurs abondent sur une possible faillite de Coinbase, une grande plateforme en ligne sécurisée pour l’achat, la vente, le transfert et le stockage de cryptomonnaies. Ce qui a mis le feu aux poudres en début de semaine, c’est que dans son rapport trimestriel envoyé au régulateur boursier, elle a formellement indiqué que les cryptos qu’elle détient au nom de ses clients pourraient ne pas leur revenir automatiquement en cas de faillite. En bref, la plomberie interne Crypto, l’épine dorsale des « actifs financiers », est confrontée à une sorte de « bank run ». Au passage, la société a commencé à retarder de quelques jours l’exécution des ordres des clients… pour les protéger. Cela n’est pas sans rappeler les mesures prises par les gestionnaires de hedge funds / fonds en difficulté. Coinbase est une grande organisation, probablement systémique à l’ensemble de la crypto-sphère. Par conséquent, au moins dans une première phase, la cohorte des crypto-supporters tentera de la soutenir afin d’éviter une véritable faillite.

Les StableCoins subissent également une pression énorme. TerraUSD, la flamboyante StableCoin algorithmique, vient de s’effondrer. Tether, un autre acteur important dans le domaine des StableCoins, a également été attaqué récemment. Il a temporairement perdu son indexation sur l’USD. Son modèle économique est théoriquement plus sûr, puisqu’il est censé conserver une garantie de 1 pour 1 en espèces/titres en USD. Mais la société n’a jamais fourni de transparence sur la structure et le niveau approprié de cette garantie… En fin de compte, les régulateurs américains détiennent la clé quand il s’agit de l’issue de ces soi-disant StableCoins.

La confiance dans les cryptoactifs et les StableCoins s’est évaporée

Pour finir, la Fed-SEC pourraient regretter d’avoir tardé à réglementer les cryptoactifs

- Les liquidités se tarissent, ce qui alimente un resserrement rapide des conditions financières

- Cela signifie un « de-risking » désordonné des investisseurs à effet de levier

- À la marge, cela aura un certain impact – négatif – sur la consommation des ménages, en particulier sur le segment discrétionnaire