Date: 16 mars, 2020 - Blog

Quel cauchemar…

La semaine dernière s’est avérée terrible pour les marchés financiers dans une mesure qui n’a pas été vue depuis la grande crise financière de 2008/2009. Toutes les classes d’actifs ont fortement chuté, par vagues incessantes, à l’exception de la plupart des obligations souveraines et, dans une moindre mesure, de l’or. Comme d’habitude dans le contexte de bouleversements graves des marchés, les corrélations entre les actifs et le volume des transactions ont fortement augmenté. C’est un signe avant-coureur de panique, tant des investisseurs longs et spéculateurs (comme les acteurs à effet de levier et les hedge funds). Avons-nous atteint une phase de catharsis ?

Échec des décideurs

De toute évidence, la propagation mondiale du virus Covid-19 et les risques d’une crise sanitaire collatérale incontrôlable ont été l’épicentre de la peur mondiale. Il est maintenant devenu évident que la reprise économique naissante du premier trimestre cédera – au mieux – la place à un ralentissement cyclique au S1. Mais, malheureusement, les principaux décideurs jettent de l’huile sur le feu.

- Premièrement, les deux baisses successives en urgence des taux directeurs de la Fed en quelques jours n’ont fait qu’augmenter la peur des investisseurs. L’ampleur de nouvelles injections de liquidités et le bas niveau des taux directeurs ne permettront pas de résoudre la crise naissante du crédit et de solvabilité. C’est encore plus évident dans un monde où la coordination mondiale (entre les dirigeants du G7) s’est évaporée …

- Deuxièmement, l’irruption de la guerre des prix du pétrole – due au couple improbable Poutine / MBS – augmente le spectre d’une crise du crédit, parmi les producteurs de schiste américain et, à la limite, les banques américaines.

- Ensuite, l’administration Trump n’a pas pris la juste mesure de la situation. Sa réponse préliminaire – interdisant les vols en provenance d’Europe – est essentiellement conçue pour blâmer les autres pour la responsabilité de la crise sanitaire à venir aux États-Unis.

- Enfin, la BCE n’a pas inventé un nouveau bazooka, mais a plutôt tenu les gouvernements de l’UE responsables d’une action adéquate. C. Lagarde, la présidente de la BCE, a même déclaré qu’il ne lui appartenait pas de réduire les écarts entre les rendements des obligations souveraines des pays de la périphérie de la zone euro et ceux du centre. Cela a immédiatement conduit à une liquidation des obligations italiennes …

Les remèdes des anciens décideurs politiques ne s’attaquent pas au choc actuel vicieux – et multi-directionnel –

Les réponses inadéquates des décideurs risquent de provoquer un nouvel effondrement des marchés

Des vagues incessantes de désendettement et de déclassements (sinon des défauts) sont le signe avant-coureur d’une crise du crédit

La grande «inconnue» des ventes forcées

Les marchés ont enregistré d’énormes volumes de transactions au cours des deux dernières semaines. Il s’agit généralement d’un symptôme d’épuisement / capitulation. Pourtant, le paradigme des marchés a changé. En effet, la prééminence des véhicules d’investissement passifs et du trading algorithmique rend plus difficile l’interprétation de ces volumes importants.

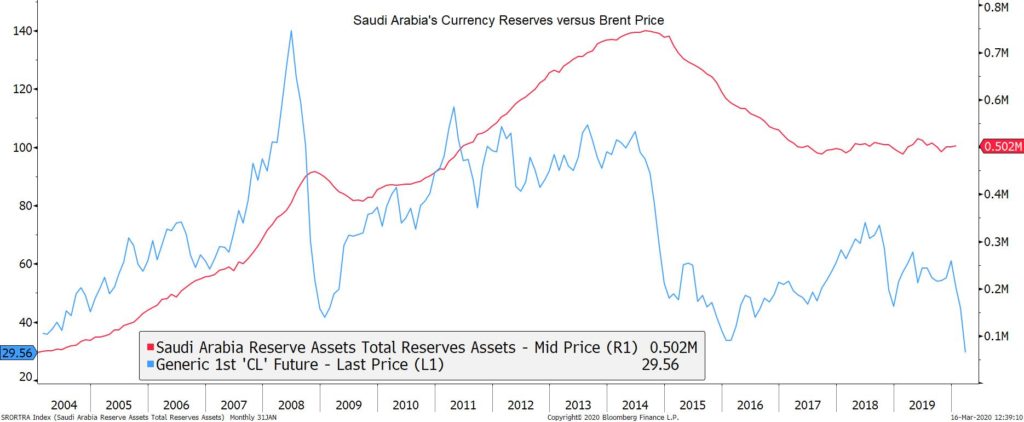

Dernièrement, les rendements du Trésor à 10 ans ont fortement rebondi à 0,9%, contre un creux historique de 0,3% il y a quelques jours. Ce rebond suggère que quelqu’un doit vendre massivement des bons du Trésor. Cela pourrait être corroboré par la chute très récente d’autres actifs refuges comme l’or, le CHF et le JPY, etc. En fait, les ventes d’actifs refuges peuvent traduire les problèmes de certains grands acteurs. Parmi les suspects inhabituels, il faut désormais inclure les fonds souverains des pays pétroliers. Par exemple, les réserves de l’Arabie Saoudite dépendent des fluctuations du prix du pétrole: les réserves de Riyad diminuent lorsque le prix du pétrole baisse … On peut donc supposer que la monarchie sunnite a peut-être commencé à vendre certaines de ses réserves / bons du Trésor en raison des revers actuels du marché pétrolier.

Source : Bloomberg

Capitulation? Pas encore sûr

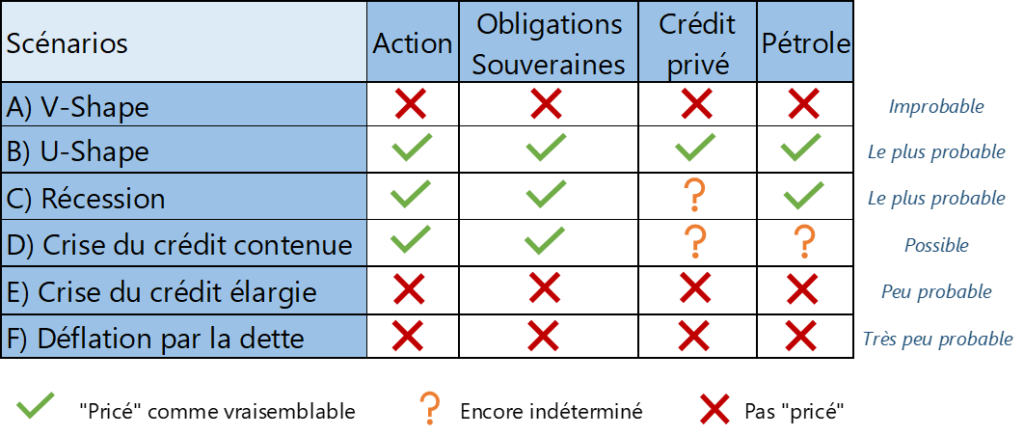

Selon l’évolution des marchés financiers, une reprise économique n’est plus attendue (A). La plupart des actifs escomptent plutôt une détérioration significative de la croissance, c’est-à-dire une forme de «U large», sinon une récession rapide (B, C). Mais un élargissement supplémentaire des spreads de crédit, sinon une fermeture de grands fonds / ETF peut encore se produire (D) …

Pourtant, on ne doit pas écarter un scénario plus dramatique qui se déroulera si les décideurs se révélaient incapables de changer radicalement de stratégie et de politique (E, F)

Signaux donnés par différentes classes d’actifs

- Les prémisses d’une crise du crédit ne laissent aucune place à la complaisance

- Les marchés pourraient connaître une stabilisation et une corrélation plus faible, à condition …

- … que de nouvelles mesures et politiques économiques soient mises en œuvre urgemment

- La BCE/ l’Europe doivent protéger/accorder une garantie formelle au secteur bancaire

- Faute de quoi, une grave crise du crédit / une déflation par la dette finirait par provoquer un nouvel effondrement des marchés