Date: 26 juillet, 2021 - Blog

Habituellement, il faut que les banques centrales ¨retirent le punch-ball¨, ou une récession, pour faire sérieusement dérailler les marchés financiers. A priori, aucun de ces scénarios n’est en vue, heureusement. Mais le bruit macro étourdissant et la passivité / procrastination de plus en plus délicate des banques centrales créent une sorte de malaise. Les divergences entre les membres du comité de la Fed ajoutent à l’incertitude.

Depuis le début de la pandémie, la plupart des actifs risqués ont d’abord pris acte, de manière globalement convergente de la reflation et, ensuite, de la phase d’expansion. Mais depuis quelques semaines, nous observons de nouveaux développements intéressants, sous la surface.

La pandémie entraîne une volatilité macro durable

Les dernières données sur l’inflation aux États-Unis se sont révélées – une fois de plus – très fermes et supérieures aux attentes du consensus. Les experts qui décortiquent les chiffres de la hausse des prix, même les plus désinflationnistes d’entre eux, observent avec une certaine stupéfaction l’accélération du processus. Au mieux, pour les plus optimistes, le dérapage des prix sera fort et durera encore plusieurs mois. Au pire, pour les plus alarmistes, l’élargissement du nombre de facteurs de hausse des prix, en attendant la contribution des loyers (OER) qui se profile à court terme, confirme le début d’un cycle d’inflation galopante. Ce ¨bruit macro-économique¨, qui était attendu, n’en est pas moins dérangeant pour les observateurs. A vrai dire, toute une génération de jeunes économistes et gestionnaires de portefeuille n’a pas connu l’inflation, bercée qu’elle a été par la grande désinflation des 20 dernières années. Leur étonnement et leurs doutes sont d’autant plus légitimes.

Le bruit des données macro ne fait que commencer

La hausse de l’inflation est un nouveau paradigme pour de nombreux investisseurs

Des divergences croissantes sous la surface

Si l’on regarde Wall Street et certains autres marchés d’actions, tout va bien, il n’y a rien à signaler. Certes, les rotations sectorielles sont rapides et la participation – le leadership – devient inhabituellement étroite. Mais malgré tout, les grands indices flirtent avec des niveaux records. Les investisseurs en actions optent pour le scénario de la Fed, selon lequel la hausse de l’inflation est transitoire, donc finalement bénigne.

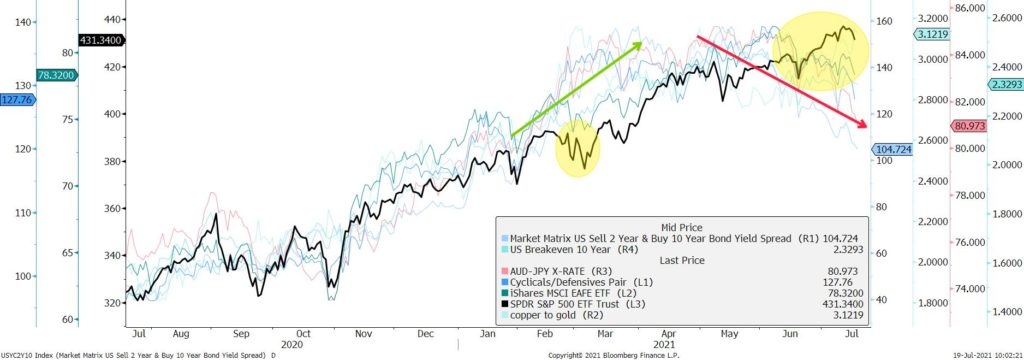

Pourtant, ce n’est clairement pas le cas pour plusieurs autres classes d’actifs ou certains indicateurs plus ¨techniques¨. Ainsi, parmi les indicateurs fins liés au marché obligataire, a) la pente de la courbe des taux (différentiel entre les obligations à 10 ans et à 2 ans) s’aplatit continuellement b) les points morts d’inflation (obligation à 10 ans) continuent de baisser.

De nombreux actifs, sauf les actions américaines, sont entrés dans une période de risk-off

Source : Bloomberg

De même, le taux de change AUDJPY, le ratio des valeurs cycliques aux valeurs défensives, la performance relative des marchés émergents et le ratio du cuivre à l’or sont tous baissiers depuis plusieurs semaines. Voir le graphique ci-dessus.

Certains actifs hautement spéculatifs, tels que les SPAC, le bois de construction américain, les crypto-monnaies et les fameuses ¨meme stocks¨ qui fascinaient les investisseurs particuliers, sont en train de piquer du nez.

Sur le plan macroéconomique, les données sur l’emploi américain ont déçu ces derniers temps. Mais la fin des largesses gouvernementales (chèques) et la réouverture des écoles en septembre devraient déclencher a) une plus grande participation – un retour plus large – au marché de l’emploi b) une baisse des tensions sur les salaires. Cela pourrait favoriser une meilleure consommation en 2022, et donc soutenir les prévisions de croissance.

Ne soyons pas trop rassurés par la sérénité de Wall Street, car elle contraste avec la fébrilité de la plupart des autres actifs risqués

Le Bruit macroéconomique va se poursuivre à court terme et les Signaux favorables ne sont pas attendus avant la fin du troisième trimestre

- Les actifs risqués devraient rester dans une phase de consolidation / risk-off à court terme

- La persistance de la répression financière et des taux d’intérêt réels négatifs offrent une protection contre des évolutions plus négatives des marchés