Date: 22 novembre, 2018 - Blog

L’inflation US a rebondi en octobre, sa plus forte hausse mensuelle depuis janvier, comme largement attendu. Sur une base annuelle, l’inflation a progressé de 2,5% contre 2,0% l’an dernier. La hausse des coûts de l’énergie a été un facteur déterminant de la reprise de l’inflation. Les prix de l’essence ont augmenté de 18% d’octobre 2017 à octobre 2018 et ils étaient légèrement plus élevés en novembre 2017.

Depuis le début du mois, les prix de l’essence ont chuté. Après de légères déceptions en août et septembre, l’inflation de base a progressé de 0,19% en octobre. Cependant, l’inflation de base en rythme annuel a atteint son plus bas niveau depuis avril dernier. Le raffermissement en 2018 de l’USD devrait empêcher les prix des biens d’augmenter trop rapidement, même si les barrières douanières devraient peser sur les prix dans les mois à venir.

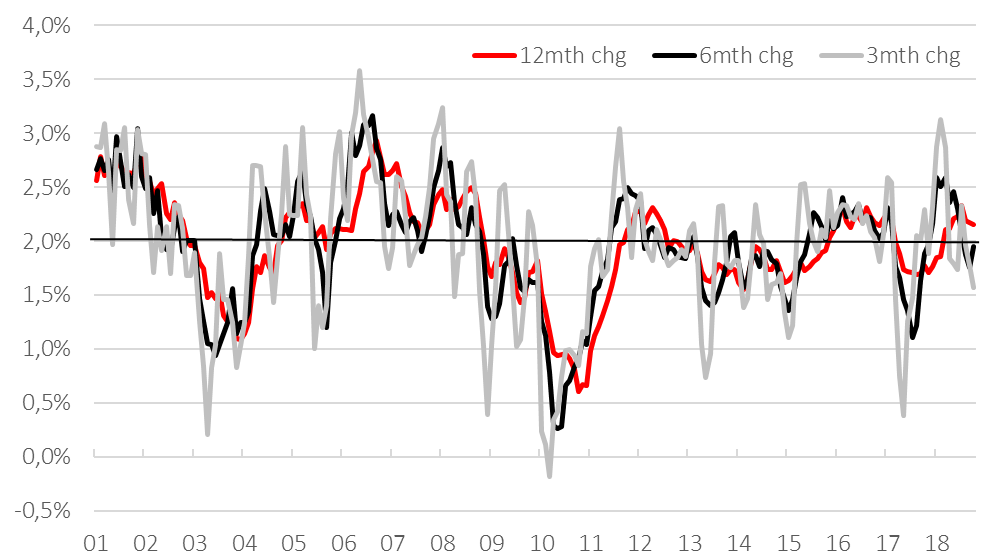

Inflation sous-jacente US

La récente chute des prix du pétrole réduira les pressions inflationnistes, mais il reste encore du chemin avant d’atteindre des niveaux incompatibles avec l’objectif de la Fed. Le rebond de l’inflation cœur au T2/T3 laisse à penser que la tendance sous-jacente demeure légèrement positive. Selon le tableau de bord de la Fed d’Atlanta sur l’inflation, à l’exception des coûts du travail, les 5 autres grandes catégories pointent en faveur d’une décélération de l’inflation.

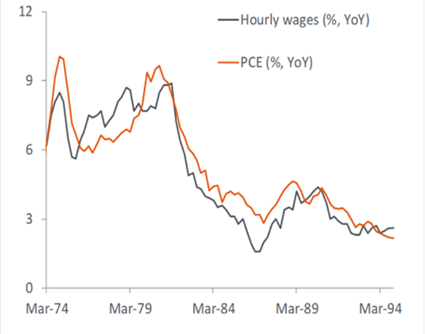

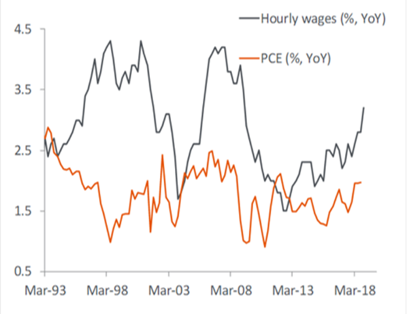

Cependant, selon les données du Bureau du Travail américain, avant le début des années 1990, la croissance des salaires et l’inflation étaient fortement corrélées, mais cette relation semble ne plus être valable depuis le milieu des années 90.

Années 70 et années 90

Dernières décennies

Dans ce contexte, le breakeven américain à 10 ans est revenu à 2,0%, son niveau de janvier alors que le taux des obligations du Trésor à 10 ans avoisinait les 2,60%. La Fed reste convaincue de l’impact de la courbe de Phillips et accepte donc une inflation temporairement plus faible.

Tous ces développements se sont produits alors que les taux des Fed Funds et des bills à 3 mois sont, pour la première fois depuis 2007, supérieurs à l’inflation de base, soulignant une orientation de politique monétaire proche de la neutralité, sinon déjà légèrement restrictive.

Powell a été interviewé par Kaplan, le président de la Fed de Dallas, et a répété sa vision traditionnellement optimiste sur l’économie américaine, sans donner trop de détails. Le plus remarquable est sans doute sa réponse à une question relative à l’impact de la performance des marchés actions sur la politique monétaire. Powell a soigneusement noté les raisons pour lesquelles les mouvements sur les marchés financiers peuvent avoir un impact sur l’économie réelle. Il a ajouté que le marché boursier n’est qu’un facteur parmi d’autres. Cela semble être un message très clair : la Fed ne perdra pas le sommeil à la prochaine baisse des marchés.

Le raffermissement de l’USD est dû à un élargissement sans précédent du différentiel de taux, grâce à une hausse plus agressive des taux de la Fed. Parmi les raisons, on trouve la relance budgétaire américaine et une situation encore très accommodante dans les autres pays.

Les effets de cette relance s’atténueront, laissant aux États-Unis un important problème sur les déficits jumeaux et le risque d’une hausse de la prime de risque. Cela devrait être négatif pour l’USD. De plus, la croissance mondiale justifie davantage de hausse de taux en dehors des États-Unis.

- Les hausses de taux de la Fed ralentiront en 2019

- Un important soutien à l’USD est en train de se dissiper, nous sous-pondérons l’USD