Date: 4 mars, 2021 - Blog

Dégoûtés par la crise financière de 2008/2009, les investisseurs privés se sont désintéressés du marché boursier pendant plus d’une décennie. Mais depuis le début 2020, une cohorte d’investisseurs privés a réussi à ébranler l’ordre établi de Wall Street. Tout le monde ne s’en réjouit pas. En effet, janvier 2021 a été le théâtre d’importants revers pour certaines stars de la finance, notamment dans le monde des fonds spéculatifs vendeurs à découvert. Certains affirment que cette renaissance des petits investisseurs confirme la démocratisation de l’investissement, la révolte des générations millénial & Z contre les boomers. D’autres considèrent que ce n’est qu’une autre phase spéculative temporaire, alimentée par de l’argent bon marché. Essayons d’y voir un peu plus clair.

Le soutien de facteurs structurels et cycliques

La concurrence intense entre les intermédiaires financiers américains a marqué la fin de la discrimination des ¨petits¨ investisseurs pour trois raisons.

- La taille. Tout investisseur peut désormais acheter une fraction de titre. Les actions à prix élevé, comme Amazon par exemple, sont donc devenues accessibles aux petits investisseurs.

- Les frais. Les commissions sur les transactions, notamment sur les applications pour smartphones comme Robinhood, ont disparu. Il est devenu indolore pour tout investisseur de multiplier les transactions pratiquement sans limite chaque jour, y compris sur les produits dérivés.

- L’effet de levier. L’obtention de capital supplémentaire – emprunté – par le biais de prêts sur marge est également devenue courante. Il existe très peu de réglementation pour l’instant.

L’information et l’analyse financières se sont banalisées ces dernières années. La plupart sont notamment accessibles aux particuliers. Elles sont largement partagées par le biais des réseaux sociaux et des plateformes financières.

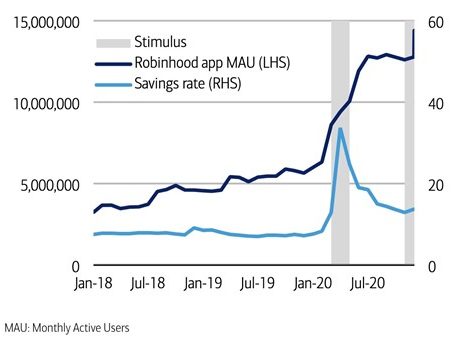

L’argent gratuit, la pandémie et les chèques gouvernementaux. Les paris sportifs ont fortement décéléré et le revenu disponible des ménages a augmenté, grâce à un effondrement des dépenses discrétionnaires (fermeture de nombreux prestataires de services) et à la ¨générosité¨ du gouvernement. Les chômeurs disposent de beaucoup de temps libre pour tenter de gagner de l’argent à Wall Street.

Utilisateurs Actifs Mensuels (Robinhood) et mesures de relance du gouvernement

Source : BofA Global Research, Bloomberg

Les particuliers sont moins désavantagés par rapport aux institutions que par le passé

La pandémie de Covid-19 et les chèques gouvernementaux ont exacerbé leur culte pour les actions

Une série de victoires incontestables

Warren Buffet, le gourou de la finance, a vendu au printemps dernier toutes ses participations dans les compagnies aériennes américaines. Dans une réaction surprenante, une cohorte bien organisée de petits investisseurs a décidé d’investir massivement dans ces actions. Grâce à leurs achats synchronisés, ils ont rapidement poussé les actions des compagnies aériennes à un niveau beaucoup plus élevé que lorsque Buffet les a vendues. À ce jour, cette stratégie reste très profitable.

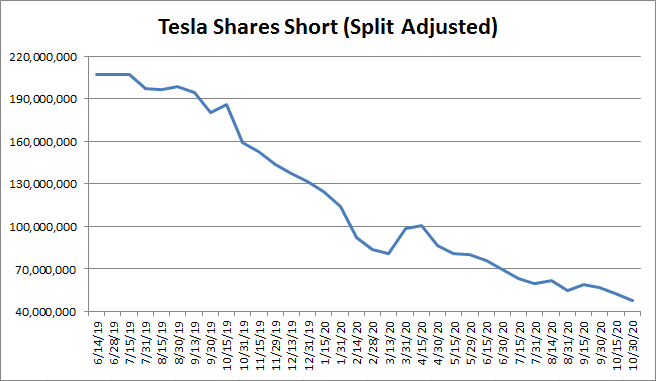

Le « Short Squeeze » de Tesla a été la première victoire revendiquée par des investisseurs individuels contre les fonds spéculatifs sur les réseaux sociaux. Selon des sources fiables, les vendeurs à découvert qui parient contre le titre ont perdu 40 milliards de dollars en 2020, ce qui en fait le ¨short¨ le moins rentable de l’année.

Les vendeurs à découvert de Tesla ont littéralement capitulé !

On pourrait y voir la genèse d’une philosophie de ciblage des « vilains » de Wall Street, dans ce cas les short-sellers, qui a progressé ces derniers mois, pour atteindre son paroxysme en janvier dernier.

Des actions à petit prix (penny stocks) ou « value » particulièrement délaissés. En 2020, les gestionnaires de fonds « value » ont souffert d’une très forte sous-performance par rapport à leur indice de référence. De gros et réguliers flux ont propulsé les actions « value » mal aimées, y compris les micro caps. Selon les gestionnaires de fonds « value », jamais auparavant autant de petites entreprises déficitaires n’ont prospéré aussi longtemps sans aucune raison fondamentale.

Gamestop, AMC, & Co. Le mois dernier, cette saga a entraîné i) des pertes abyssales pour certains gestionnaires de fonds spéculatifs concentrés, ii) le désendettement forcé de certains acteurs du marché et iii) une forte réduction de l’exposition des fonds Long/Short Equity au niveau mondial.

Les investisseurs particuliers communiquent et se regroupent efficacement via les réseaux sociaux

Leur modus operandi sans précédent à travers les plateformes financières les rend puissants

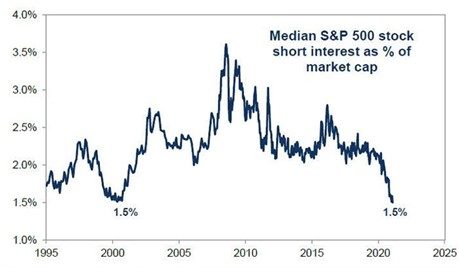

Les HF spécialisés dans la vente à découvert se rapprochent probablement de la capitulation

Le mois dernier, le niveau des ventes à découvert était aussi bas que lors de l’éclatement de la bulle IT

Source : FactSet, Goldman Sachs

Un dilemme délicat pour les décideurs politiques

En janvier dernier, pendant une courte période, la crainte a surgi que la stabilité du système financier soit mise en péril, dans une sorte de remake du drame de LTCM.

En effet, le volume et la rapidité sans précédent des transactions n’avaient aucun point commun avec la solidité financière / la profondeur des intermédiaires financiers chargés de leur exécution. En moins de deux semaines, certains d’entre eux ont été fortement recapitalisés, et les garanties exigées par la chambre de compensation ont été adaptées. Ce risque est désormais écarté.

Les législateurs américains discutent d’une nouvelle réglementation pour mieux encadrer les activités d’investissement des acteurs privés « hyperactifs ». La SEC a également promis d’examiner les mesures prises par les maisons de courtage qui pourraient « entraver indûment leur capacité à négocier certains titres ». Cela ressemble plus à un exercice de communication qu’au prélude à de nouvelles réglementations contraignantes.

La renaissance des petits investisseurs est une problématique délicate, dont les racines politiques sont profondes (inégalité des richesses)

- Wall Street enregistre le retour en force des investisseurs particuliers

- Cela ne ressemble pas à un épiphénomène temporaire

- Mais il est exagéré de parler d’un – nouveau – grand moteur du marché des actions